�c�Ǝ���9:00 �`18:00�@(���O�\���18�F00�ȍ~�ʒk�j��x���@���j���E�j�Փ� �@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@ �@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@ �@

�����s��������6-6-1�������r��5F

���́F�R�cFP������

�Z���F�����s��������

�@�@�@6- 6-1�������r��5F

�@�@�@

�@�@�n�}�͂����炩��

TEL: 03-6215-8233

FAX:03-6215-8700

�c�Ǝ��ԁF9:00�`18:00

(���O�\���18�F00�ȍ~�ʒk�j

��x���F���j���E�j�Փ�

E-mailL:

yamada@yamadafp.com

URL:

http://www.yamadafp.com

�@�@�@�@ �@�`�A�Z�b�g�A���P�[�V�����̍쐬���@�`

![]() �@

�@

�@�@�A�Z�b�g�A���P�[�V�����̍쐬���@������O�ɁA�܂��͊�{�I�Ȏ����̊m�F�����Ă݂܂��傤�B

�@�P�D�����̃��X�N�Ƃ͉���

�@�@

�@�@�����̃��X�N�Ƃ͊��Ҏ��v������̂���̂��ƂŕW�����iσ�j�������͕��U�iσ�̂Q��j��

�@�@�\���܂��B���X�N���������Ƃ������Ƃ́A���Ҏ��v�����������ւ̂�����������Ƃ�������

�@�@�ł��B��{�I�Ƀ��X�N�͏������قǗǂ��ł��傤�B

�@�Q�D���X�N�̓��^�[����I��

�@�@

�@�@��L�̃P�[�X�P�A�Q�A�R�͂��ׂĂQ�N�Ԃ̎Z�p���ς�20���ł����A���ς���̃u��������P�[�X2�A

�@�@�P�[�X3�͖��N�������v���̃P�[�X1�����A2�N�I�����_�ł̉^�p����������Ă��܂��܂��B

�@�@���̂悤�ɂȂ闝�R�͎��̎����������Ă��邩��ł��B

�@�@�@�i1�{r1�j�i1�{r2�j���i1�{���j

�@�@���_�Ƃ��āA���ς���̃o���c�L���������قǃ��^�[���͍����Ȃ��Ă��܂��B

�@�R�D�|�[�g�t�H���I�͂Ȃ����X�N��}�����邩

�@�@�����̏،��ō\�������|�[�g�t�H���I�̊��Ҏ��v���́A�g���� �،��̉��d���ςƂȂ�܂���

�@�@���X�N�i�W�����j�͉��d���ς������܂��B���̂��߁A�����̎��Y��g�����邱�ƂŁA

�@�@���������Ɠ������Ҏ��v���ŁA���Ⴂ���X�N�̃|�[�g�t�H���I���쐬���邱�Ƃ��\�ł��B

�@�@���̗��_�������A�A�Z�b�g�A���P�[�V���������ő�̗��R�Ƃ����Ă����ł��傤�B

![]()

�@�P�D���O�ɗp�ӂ��鐔�l

�@�@�@�@�e���Y�̊��Ҏ��v��

�@�@���Ҏ��v���̌v�Z���@�́A���̐l���ɈႤ�ƌ����Ă����ł��傤�B��ȕ��@�ɂ́A

�@�@�P�j�q�X�g���J���@�i�ߋ��̒����I�ȃ��^�[���̕��ρj

�@�@�Q�j�r���f�B���O�u���b�N�@�i���X�N�t���[���Y�̗��q���Ɏ��Y���̃��X�N�v���~�A������悹�j

�@�@�R�j�V�i���I�A�v���[�`�i�o�σV�i���I���̊��Ҏ��v�����v�Z���A�����m�����|�����킹��j

�@�@�Ȃǂ�����܂��B���̑��ɂ��v�Z���@������܂����A�ŏI�I�ɂ͎������g���œK�Ǝv�����@��

�@�@�Z�o���邵������܂���B

�@�@�A�@�e���Y�̕W����

�@�@�W�����́A�e���Y�̉ߋ����^�[���̕ϓ������狁�߂܂����A�{���e�B���e�B�Ƃ��Ă�܂��B

�@�@���̂��߁A������Ԃɂ���Ă��̐��l�͓��R�����܂��B��ʓI�ɂ������X�N�Ƃ͕W�����̂���

�@�@���w���܂��B�f�[�^���擾�ł���A�G�N�Z���ŊȒP�Ɍv�Z���邱�Ƃ��ł��܂��B

�@�@�����A�ǂ̊��Ԃ��̗p���邩�ɂ���Čv�Z���ʂ͈قȂ邱�Ƃɂ͒��ӂ���K�v������܂��B

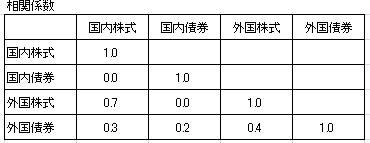

�@�@�B�@�e���Y�Ԃ̑��W��

�@�@�e���Y�Ԃ̎��v���̘A�����̂��Ƃ������A�|1����{1�͈̔͂ŕ\����܂��B

�@�@2�̎��Y�̎��v�������������ɓ������Ƃ𐳂̑��֊W�Ƃ����A�t�̕����ɓ������Ƃ�

�@�@���̑��֊W�i�t���ւƂ������j�Ƃ����܂��B�܂��A�o���o���ɓ����ꍇ�͖����ւƂ����܂��B

�@�@�f�[�^���擾�ł���A�G�N�Z���ŊȒP�Ɍv�Z���邱�Ƃ��ł��܂��B

�@�@���W�����Ⴂ���Y��g�ݍ��킹��ƌ݂��Ƀ��X�N�����E����邱�Ƃ���A�P��̎��Y�ɔ�ׂāA

�@�@�������v���ł����Ⴂ���X�N�ɂ��邱�Ƃ��\�ɂȂ�܂��B

�@�@���ƌ��������ϑg���A����̂g�o�ł́A����22�N�ɉ����������������\����Ă��܂��B

�@�@���̐����͉��\�̂Ƃ���ł��B

�@�@ �@�@�@�@�@�@�@

�@�@�@�@�@�@�@

�@�@

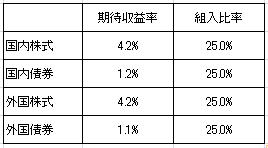

�@�Q�D�A�Z�b�g�A���P�[�V�����̊��Ҏ��v��

�@�@�A�Z�b�g�A���P�[�V�����̊��Ҏ��v���́A�e�ʎ��Y�̊��҃��^�[���̉��d���ςƂȂ�܂��B

�@�@�Ⴆ�Ή��\�̃P�[�X�ł�

�@�@ �@�@�@�@�@�@�@

�@�@�@�@�@�@�@

�@�@4.2��×0.25+1.2��×0.25+4.2��×0.25+1.1��×0.25 �� 2.675��

�Ƃ������ƂɂȂ�܂��B

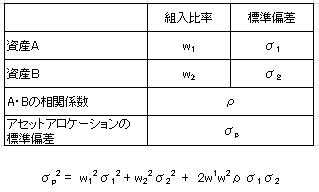

�@�R�D�A�Z�b�g�A���P�[�V�����̕W�����i���X�N�j

�@�@���Y�`�Ǝ��Y�a��g������2���Y�̃A�Z�b�g�A���P�\�V�����̕W�����̌v�Z���@�́A

�@�@���L�̒ʂ�ƂȂ�܂��B

�@�@

�@�@3���Y�ȏ�̏ꍇ�����l�ɏ�L�����g�����Ă����܂��B

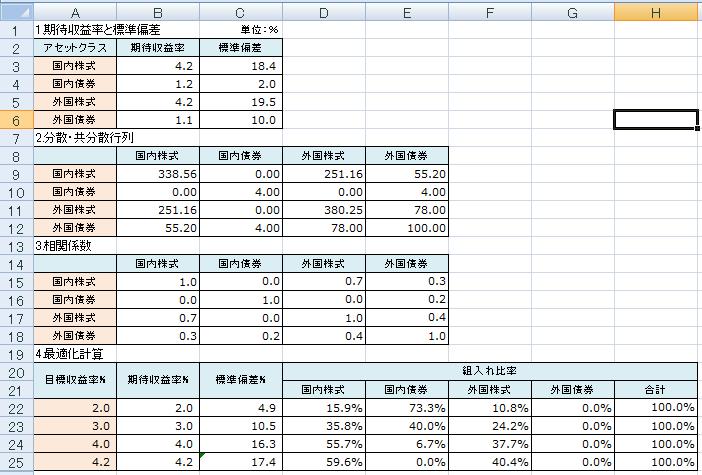

�@�S�D���Ҏ��v���ƃ��X�N�̑g�����̌v�Z

�@�@�ł́A��̓I�Ɋ��Ҏ��v���ƃ��X�N�̑g�������G�N�Z���V�[�g�ō���Ă݂܂��傤�B

�@�@��Ƃ��āA ���ƌ��������ϑg���A�������g�p���Ă�����Ҏ��v���ƕW�����Ōv�Z���Ă݂܂��B

�@�@�v�Z�̖ړI�́A�e���Ҏ��v���ɂ����āA���X�N���ł��������Ȃ鎑�Y�z���䗦�����߂邱�Ƃł��B

�@�@��̓I�ɂ́A���L�̂悤�ȃV�[�g���쐬����ƌv�Z���e�Ղł��B

�@�@�\�P�̊��Ҏ��v���A�W�����ƕ\�R�̑��W���́A�̗p���鐔������ł��œ��͂��܂��B

�@�@�\�Q�ŕ��U�E�����U�s��Ƃ������t�����߂ēo�ꂵ�Ă��܂��B���U�E�����U�s��̐����́A

�@�@�ΏۂƂȂ�Q�̎��Y�̕W�����Ƒ��W�����|���������ł��B�Ⴆ�A���������ƊO������ ��

�@�@�����U�́A�Z��C3�AC5�AB17���|���������ł�

�B

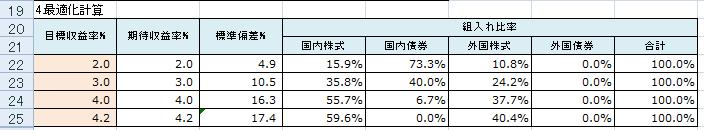

�@�@�\�S�̍œK���v�Z���A�e���Ҏ��v���ōł������ȃ��X�N�ƂȂ鎑�Y�̑g�ݍ��킹�ł��B�G�N�Z���ɂ�

�@�@���L�̒ʂ萔���y�ъ�����͂��܂��B

�@�@�@�@�ڕW���v���͔C�ӂ̐�������ł����́B

�@�@�@�A���Ҏ��v���́A�e���Y�̊��Ҏ��v���Ɣz���䗦���|�����������\�������悤�ɂ��܂��B

�@�@�@�@�Ⴆ�Q���̊��Ҏ��v���̃Z��B22�ł́AMMULT(D22:G22,B3:B6)�Ɠ��͂��܂��B

�@�@�@�B�W�����ɓ��͂��鎮�́A���Ҏ��v���Q���̏ꍇ���Ƃ��ċL�ڂ��܂��B���̊��Ҏ��v����

�@�@�@�@�W���������l�ɁA�Ή�����Z������͂��܂��B

�@�@�@�@�Z��C22��SQRT(MMULT((MMULT(D22:G22,B9:E12)),TRANSPOSE(D22:G22)))

�@�@�@�C�g����䗦�̃Z���ɂ͉������͂��܂���B

�@�@�@�D���v�̃Z����SUM���ŁA�e���Y�̔z���䗦�̍��v���\�������悤�ɂ��܂��B

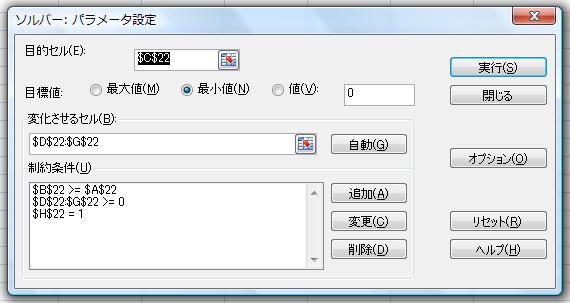

�@�@�Ō�ɁA�\���o�[�@�\���g���ĕW�����Ɣz���䗦�����߂܂��B

�@�@��L�͊��Ҏ��v���Q���̏ꍇ�ł��B�ړI�Z���͕W�����̃Z���A�ڕW�l�͍ŏ��l���N���b�N�A

�@�@�ω�������Z���͊e���Y�̔z���䗦�̃Z���ł��B��������́A�P�j���Ҏ��v�����ڕW���v���ȏ�A

�@�@�e���Y�̔z���䗦�͂O�ȏ�A�R�j�e���Y�̔z���䗦�̍��v�͂P�i100���j�Ƃ��܂��B

�@�@��L�̂悤�ɓ��͂��Ď��s���N���b�N����ƁA�e���Y�̔z���䗦�ƕW�������\������܂��B

�@�@���̑��̊��Ҏ��v�������l�ɂ��ċ��߂܂��B

�@�@�ŏI�I�ɁA���L�̂悤�Ɋ��Ҏ��v���ƕW�����̑g���������߂��܂��B

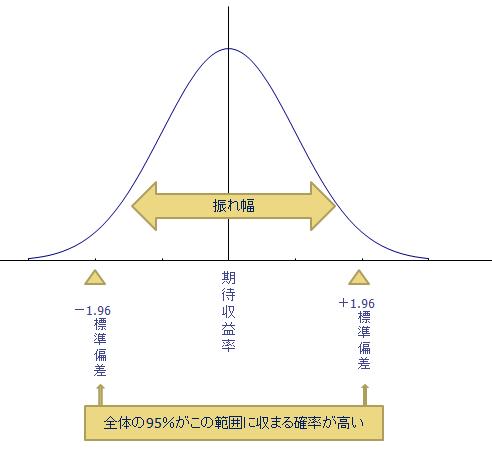

�@�@�����āA�^�p�ߒ��ōň��ȏ����������ꍇ�ɁA�ǂ̒��x���Y�S�̂Œl�����肷��\����

�@�@���邩�A�ړr��t���Ă����܂��B�ړr�̕t�����́A���Ҏ��v������W������1.96�{������

�@�@���ς���̂���ʓI�ł��B�W������1.96�{�ȏ�̒l�����肪��������m���͓��v��2.5%�ł��B

�@�@�@�@�@�@�@�@�@�@�@�@�@

�@�@��L�̌v�Z��̏ꍇ�A�ň��̏����������ꍇ�̒l�����藦�͉��\�̂悤�ɂȂ�܂��B

�@�@�@�@�@�@�@�@�@�@�@�@�@�@

![]()

�@�Ō�ɁA�����ɍ������A�Z�b�g�A���P�[�V���������߂܂��B

�@�P�D���e���X�N�̌���i�l�����苖�e�z�̌���j

�@�@�ŏ��ɍs�����Ƃ́A���e���X�N�̌���ł��B���e���X�N�Ƃ����Ɠ���悤�Ɋ����܂����A

�@�@�ȒP�Ɍ����� �N�Ԃ̍ő�l���苖�e�z�����߂邱�Ƃł��B

�@�@���X�N���Y��g�������X�N�����邱�Ƃ�����������m���Ă���͂��ł��B�������A����ł�

�@�@�Ў藎���ł��B���e�ȏ�̃��X�N���������ꍇ�ɂ́A�����S�ʂɗ\�z�����Ȃ������悤�ȑ傫��

�@�@���e�����y�ڂ��\�������邱�Ƃ�Y��Ă͂����܂���B���O�ɋ��e�z��ݒ肷�邱�Ƃ��ł��d�v��

�@�@��Ƃł���ƔF�����Ă��������B

�@�@���e�z�͊e�l�̎����A�x�o�A�ۗL���Y�A�N��A����̃��C�t�v�����ɂ���ĈႤ���߈�T�ɂ�

�@�@�����܂��A �ƌv�E���C�t�v�����ւ̉e���A���_�ւ̉e���̗��ʂ��l�����Č��肵�܂��B

�@2�D���Ҏ��v���ƃ��X�N�̑g�����̌���

�@�@�������z�����Ɍ��肵�Ă���ꍇ�́A�����I�ɃA�Z�b�g�A���P�\�V�����͌��肵�܂��B

�@�@�܂�A�l�����苖�e�z�����Ɍ��܂��Ă��܂��̂ŁA�������z�ɑ���l�����苖�e����

�@�@���܂��Ă��܂�����ł��B

�@�@�Ⴆ�A�l�����苖�e�z��200���~�A�������z��1200���~�ł���A�l�����苖�e���͓������z��

�@�@���Ė�17���ł��B

�@�@�ň��̏ꍇ�̒l�����藦17���́A���Ҏ��v��3�����x�ɂȂ�܂��̂ŁA��L�̕\�̊��Ҏ��v���R����

�@�@���Y�z���䗦����A�����悻��������35.8���A������40���A�O������24.2���ɋ߂�������

�@�@�Ȃ�܂��B

�@�@�������z�����܂��Ă��Ȃ��ꍇ�́A�������u��������Ҏ��v���ƃ��X�N�̑g������I�����邱��

�@�@�ɂ�蓊�����z�͌��肳��܂��B�Ⴆ�A���Ҏ��v���S���A�ň��̏�

���̒l�����藦27.86����

�@�@ �g������I�������ꍇ�A�l������ ���e�z��200���~�Ƃ���Ɠ�������z�́A

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@200���~÷0.2786��720���~�ƂȂ�܂��B�@

�@�R�D���o�����X

�@�@�^�p�J�n��́A���Ԃ̌o�߂ƂƂ��Ɋe���Y�̕ϓ��ɂ��g����䗦���ϓ����邱�ƂɂȂ�܂��B

�@�@�������͕p�ɂɍs���K�v�͂���܂��A�����A�����A�בւȂǂ������J�n������啝�ɕϓ�����

�@�@�ꍇ�́A���Ҏ��v���A�W�����A���W�����Čv�Z���A�V���Ȋ��Ҏ��v���ƃ��X�N�̑g��������

�@�@�đI�����邱�ƂɂȂ�܂��B

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@���̃y�[�W�̃g�b�v�� �@

�@�b �g�b�v�@�b�@�v���t�B�[���@�b�@�������T�v�@�b�@�����\�@�b�@���\���݂̗����@�b�@���⍇���E���\�����b

�@�b�@�ږ�_��̂��ē��@�b ���Y�^�p�@�b�@�ی��@�b�@�Z��[�� �@|�@ ���C�t�v�����@�b�@�Z�~�i�[�̂��ē��@�b�@�b�@�l���̎戵���@�b�@

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�R�cFP�������@���@�f�ړ��e�̖��f�]�ڂ͂������������� �@